キーポイント:

- 不当かつ返済不可能な発展途上国の債務を無条件で帳消しにすることは、世界の財源のより公平な分配を達成するうえで必要不可欠です。

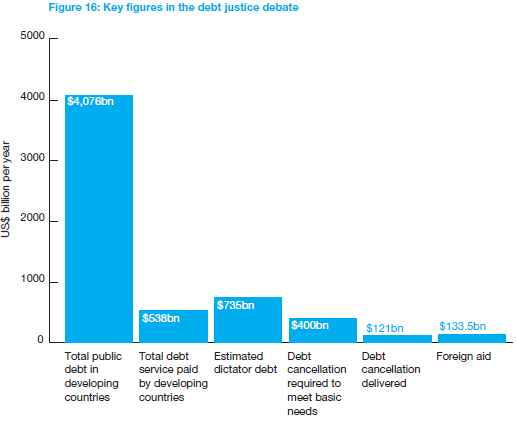

- 低所得国および中所得国政府は最高4兆ドルの負債があり、これらの債務返済に1日14億ドル以上を費やしています。発展途上国は彼らが受ける援助金の平均400%以上を負債返済にあてています。

- 国民の基本的ニーズ充足のために少なくとも4000億ドルが約100カ国で帳消しにされることをキャンペーナーは要求しています。しかしながら違法な「独裁者の債務」の帳消しだけで発展途上国のために年間 - 推定7350億ドル - 81億ドルが解放され得ます。

- 現在の債務帳消しに関するプログレスは危険なほどゆっくりです。ソブリン危機解決と公正かつ透明な議論のために、新たな対外債務整理メカニズムが緊急に必要とされます。

- 違法で持続不可能なさらなる負債の蓄積回避のために、未来におけるもっと責任ある貸借りを保証するより強い規則の緊急な必要性があります。

不当かつ返済不可能な欧州債務は、重要な福祉および社会サービスへの政府の支出から巨額の公的資金をしばしば取り去る、多くの低所得国および中所得国の断続的問題です。これらの債務返済は経済発展を妨げるだけでなく、貧困国からノースの債権者である富裕国へと財源の大移転をも促進します。この報告書で浮き彫りにされる再分配的方策の主要部分として、この反生産的な世界の財源の流れは、発展途上国のすべての不正かつ返済不可能な債務帳消しを通して逆転されねばなりません。

現在、その大部分が国際金融機関、富裕国の政府(一方的な債務)そして銀行や民間企業(通商債務)に対する公共および公的債務(多国間債務)である、総額4兆760億ドル以上の対外債務を発展途上国は抱えています。[注釈参考]。[1] これらの政府の負債は過去30年間で巨大額の利子を蓄積し、そして多国が元来のローン額の何倍もの利子を支払いました。発展途上国は現在これらの債務返済に毎日14億ドル以上を費やしており、そのうち230万ドルがサブサハラアフリカだけで毎日支払われています。[2]

政府開発援助(ODA)の最新の統計と比べる時、発展途上諸国は彼らが受ける援助の400%以上を債務返済に費やしています。[3] その上、これらの支払いの相当な割合が元来ODAの提供者である国々および開発機関にいきます。発展途上国に流入・流出するこれらの資金は、援助の提供を愚弄したものであり、裕福なドナー国および多国間機関が不当かつ持続不可能な債務のすべてを除外する緊急の必要性をさらに浮き彫りにします。

発展途上国の乏しい財源を裕福な貸与者の要求充足のために使用するより、むしろそれは緊急に必要とされる社会福祉および公共サービスに費やされることが可能です。世界銀行によると、多国間債務救済イニシアチブを通して債務帳消しを受けた国々は、2001年から2009年まで平均10%の貧困削減への支出を増大させました。経済危機にも関わらずこの支出はさらに増大しこれらの国々のGDPの平均およそ10分の1に達すると予測されました。[4] そのような統計は、債務救済は莫大な効果をもたらし発展途上諸国にとって貧困根絶のための最も効果的な資金調達形態であるという、ますます蓄積するはっきりした証拠の一部です。それゆえ、取り消された債務からの資金が、腐敗した政権の懐を満たすだけだと主張する中傷者の論議とは対照的です。

長期的には、債務帳消しは最も貧しい国の経済成長に貢献することができ彼らの援助への依存を削減することを促進します。負債を取り除くことはまた - 最近ギリシャおよび他のヨーロッパ諸国の人口に課せられた緊縮財政と同じように、過去に融資条件として厳しい経済的構造調整を要求した融資者である - 国際通貨基金および世界銀行の政策への絶対服従から政府を解放することを助力できます[ボックス参照]。従って債務帳消しは経済主権と民主主義プロセスへの公衆参加を拡大でき、国際金融機関でなくむしろ人々が政府に説明責任を持たせることを可能にします。

輸出信用機関、通商債務およびハゲタカ・ファンド

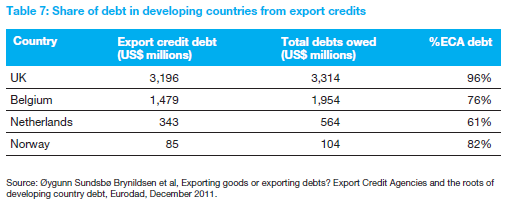

様々なタイプの債務のうち発展途上国が輸出信用機関(ECA) - 海外での事業活動の資金調達を支援する潤政府機関 - から借りている相当額は主要な懸念分野として残ります[注釈参考]。[5] Eurodadにの研究によると、北の政府から貧困国が借りている平均80%の債務が開発ローンでなく輸出信用からです。[6] イギリス単独で、その売れ残った輸出品に20億ポンド以上(31億ドル)が発展途上国によって支払われ、近年インドネシア、ケニアおよびパキスタンを含む発展途上国が年間平均7億ポンド(11億ドル)を英国輸出信用保証局に支払ってきました。[7]

債務帳消しのフォーカスの多くが2カ国間債務(一国の政府がもう一国から借りる場合)と多国間債務(多国がIMFや世界銀行などの中央基金から借りる場合)に絞られているにもかかわらず、2008年の世界金融危機以前は発展途上国の全体的な債務の大部分を通商債務が占めていました。民間債権者からのこの膨大な民間債務の割合は、主に中所得国に影響を与えていますが、多くの低所得国もまた、彼らの経済が発展するにつれローンを求めて国際資本市場に向かっています。これらの債務は今日多くの発展途上国が直面する既存の債務の脆弱性の主な推進者であったにも関わらず、民間貸付人は典型的に債務帳消しイニシアチブに参加する意を示していません。経済危機後、民間融資が劇的に減ったにもかかわらず、既に民間債務の流れは再開しており拡大し続けることが予期されます。これは、特により緩い民間債務の規制、そして拘束力および責任のある融資基準の欠如を持って、違法な負債の新たな波と債務の脆弱性の拡大を間もなく貧困国にもたらし得るでしょう。[8]

さらなる問題は、いわゆる「ハゲタカ・ファンド」が発展途上国の未払いの民間債務を購入し、裁判所を通して返済のためにその政府を猛烈に追い立てることによって巨額の利益を上げていることです。多くの場合これは、基本的福祉およびサービスにおける国民への最低限の義務を満たすことを既にできていない極度の経済的困窮状態にある国々から資金を奪うことを意味してきました。世界銀行によると、トップ26のハゲタカ・ファンドが世界の最貧困国から10億ドルを徴収することに成功し、徴収可能なさらなる13億ドルをもちます - 2011年のソマリアの飢饉への国連の全援助金より大きな額です。[9]

無謀な貸付、持続不可能な汚い債務

一国の債務が「持続不可能」でありそれゆえ債務救済の資格があるかどうかを決定するためにドナーによって現在使われる定義は、負債の重荷の社会的および人間的コスト、または責任ある貸付における債権者の過去の過失を考慮しません。[10] 現在の定義のもと、「債務持続性」は、福祉提供など公的資金への差し迫った要求を考慮することなしに狭く定義されています。これは、全国民の基本的ニーズを充足することから多くの発展途上国の政府を妨げています。人間の必要性に基づいた持続可能性の定義が、どれだけの債務の帳消しが実際に必要かを決定するために導入されること、そして真に「持続不可能な」債務が原則として取り消されることが最重要です。

Jubilee Debt Campaign(ジュビリー債務帳消しキャンペーン)の見積もりによると、基本的サービス提供を通して国民の基本的ニーズを保証するためには、少なくとも4000億ドルが約100カ国のために取り消される必要があります。[11] これは、毎年これらの国々において公的支出のために利用可能な総額440億ドルをもたらすことが可能です。[12]

貧困国からの返済が見込まれる多くの債務もまた、汚いものか違法なものであると考慮され得ます。そして無責任なローンは発展途上国の人々の利益とならず、従って彼らは結果に対して責任を負うべきではありません。違法な債務に現在法的定義がまったくないにしても、そして抑圧的政権や;既知の腐敗した役人に;法外なコストがかかるか構想の良くないプロジェクトのために;または不当に高い金利などの法外な条件で付与されたローンを含んだ問題、そして債権者の責任にフォーカスを絞った問題に関する学術的および法的文献が多くあります。[13]

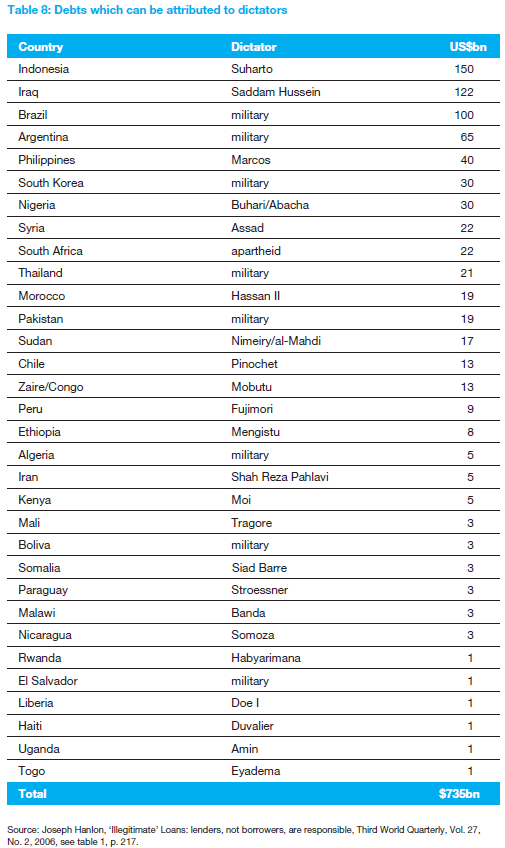

より狭いコンセプトでいうと、国の「ニーズと利益」でない目的のために資金を使う抑圧的政権を意味する汚い債務です。そのようなローンの利益はしばしば盗まれるか無駄にされますが、債権者がどのような責任をも拒むかたわら、新政府に至っても返済が求められます - 従って、「汚い貸付」という言葉がもっと正確な表現であると考えられてきました。[14] 汚い債務または違法な債務の多くの例のなかで7350億ドル以上が32カ国の独裁者によって生みだされ、すべての発展途上国の4分の1以上を占めていると推測されました[注釈参照]。[15] これらの違法な「独裁者の債務」を帳消しにするだけでも、発展途上国のために年間総額810億ドルを解放できるでしょう。[16]

債務帳消しは、世界の財源のより公平な分かち合いを保証するための必須前提条件です。一国の資源へのこのように巨大な損失を突きつけるこれらの経済的障害を取り除くことなしに、彼らの社会保護および福祉制度を強化すること、または貧困および剥奪削減の実質的なプログレスを達成することは多くの国にとって不可能でしょう。世界的不況の展望が迫ると同時に、すべての不当で返済不可能な債務の完全な無条件帳消しは今までにないほど差し迫っており、そして世界貧困根絶を推進することにおいて国際コミュニティのための緊急な優先権項目を構成すべきです。

どれだけの歳入が導入され得るか

帳消しにされるべき債務の割合、そしてこれがどれだけの追加的歳入を債務国にもたらすかということを決定するために、さらなるリサーチが遂行される必要があります。キャンペーナーの見積りによると、国民の基本的ニーズが保証されるためには少なくとも4000億ドルの債務が約100カ国のために帳消しにされるべきです。[17] しかしながら32カ国に生じた7350億ドルの債務は独裁者の責任であり違法とみなされます[テーブル2参照]。この額の帳消しだけで年間810億ドルを発展途上国のために募ることができます。[18]

違法の「独裁者の債務」救済は:発展途上国のために年間810億ドルをもたらします。

国際的な債務正義のためのアクション

キャンペーナーや開発経済学者だけでなくドナー国でさえ、貧困根絶への資金を調達するための予測可能で適応性のある低コストの方法として、革新的債務救済を長期間支持してきました。「第3世界債務」は最初にジュビリ−2000キャンペーンの成功をもってクライマックスに達しました。これまでのところ、多国間、2カ国間および通商債務の1210億ドル以上が、市民社会からの一貫した圧力の結果32カ国のために取り消されましたが、これは発展途上国の既存の民間債務の10分の1以下を占めるに過ぎません。[19]

パリクラブ、重債務貧困国イニシアチブ(HIPC)および多国間債務救済イニシアチブ(MDRI)などの既存の債務救済の手段は、恒久的解決策の構成要素とならない制約的、そして排他的な時間のかかるプロセスです。それらは特徴として断片的で、債務者の利益に関しての十分な表明なくして融資者によって始められ監督されてきました。さらにこれらのアプローチは、貧困国のために債務危機を真剣に解決するよりむしろ、債権者の利益を守るよう意図されてきました。

HIPCイニシアチブは - 債務救済および帳消しのための主要な国際スキーム - 公的支出削減、基本的サービスの民営化および貿易の自由化などの経済政策条件をいまだに貧困国に強制しています。[20] 既存の全債務整理メカニズムは非常に無能であるため、2011年までに債務救済を受けた低所得国の4分の1が新たな債務問題の高リスクにさらされました。[21] 上記で触れられたように、現在の債務救済への取り組みのもう一つの主な制約は、民間債権者の参加が任意であるということです。より大きな通商債務の重荷を背負った国々がHIPCスキームの資格さえないかたわら、HIPCイニシアチブに含まれた全通商債務の6%が帳消しにされたに過ぎません。

多くのキャンペーナーはまた、富裕国政府が低・中所得国のために未払いの輸出信用債務、特に汚い(例として、独裁者または似たような政権によって生じさせられたものなど無責任な貸付に発する)と考えられた債務を帳消しにすることを求めています。[23] 36カ国のためのHIPCイニシアチブのもと輸出信用債務が減ったにも関わらず、輸出信用機関からの債務の多くは、HIPCへの資格がなくそれゆえ記録に残った国々からです [ECAに関しての詳細は脚註6参照]。[24]

債務帳消しのための新たな枠組みおよびメカニズム

債務危機が適切に解決され将来の貸付が効率的に規制され得る特定の原則は既に確立されています。まずは、どのような新しい貸付であろうと責任あるローンの不可欠な要素を考慮し、公平な契約条件、透明な管理、人権および環境権の尊重、そして返済問題の効率的で公平な解決を保証せねばなりません。[25] 責任ある貸付の新たな枠組みの導入と共に、ローンまたは政務救済に政策条件を付随させるやり方(一般的に「構造調整」として言及される)は、もはや合法的やり方とはならないでしょう。

多くのキャンペーナーは、債務国が現在返済している債務の有効性に対して法的に異議を唱えることを彼らに許す国際的メカニズムを要求しています。国際的な債務整理メカニズムまたは「債務裁判所」への様々な要求はEurodad、Jubilee Debt Campaign、New Economics Foundationおよびその他によって同意されています。[26] これらすべての提言は、ソブリン危機を解決し公平性および透明性をもって議論するために権威を与えられた独立機関の設定を含みます。提言されたその他の方策は、基本的人間開発の必要性を充足するために必要な政府の支出を債務返済が逸らさないことを保証する債務「持続可能性」の新しい定義;そして「汚い」あるいは「違法な」債務かを判断するための包括的債務監査を含みます。[27]

政策の遅い転換

さらに公平でさらに包括的な債務救済制度へのプログレスの兆候も一部で見られます。ノルウエー、ドイツおよびオランダなどいくつかの債権者である国々は最近、国際的な欧州債務整理の手段および責任ある貸付ガイドラインに関心を示しています。[28] 2006年10月、問題となっているローンが「失敗した開発政策」であることを理由に債務の請求権を一方的に帳消しにした最初の政府となることによって新生面を開きました。[29] さらに、2009年3月UNCTADは責任ある貸付および汚い債務の問題のための3年計画を発表しました。ノルヴェー政府から融資を受けたこのイニシアチブは、責任ある貸付および借入活動についての一連のガイドラインの下書きを2011年に提示した民間セクター、市民社会、公的機関および政府からの代表者を呼び集めました。[30] 77の発展途上国グループもまた、2008年国連開発のための融資会議におけるオープンで透明な部分的でない債務裁判所への強い支持を示しました。[31]

市民社会団体による何年ものキャンペーン後、2010年4月、ハゲタカ・ファンドが利益を上げることから世界の最も貧しい国を英国の裁判所を通して守るために、英国政府によって画期的な法律が可決され(2011年3月恒久法とされた)、債務救済への公共資金が民間の投資家へと逸らされないことを保証することにおいて役立ちました。[32] しかしながら、オフショアの租税回避地ジャージーやその他のイギリスの海外領土の裁判所を利用することをハゲタカ・ファンドに許す法的な穴がいまだ英国の法律に存在します。そして、攻撃的な起訴を制約できる、責任ある融資の世界的基準が欠如し続けます。[33]

制約されたこれらの開発にもかかわらず、包括的な債務救済は危険なほど遅いままです。多くの貧困国はいまだに不当で持続不可能な債務の重荷のもと苦しんでおり、債権者が操作する債務救済制度が重い負債を背負った国々に様々な形態の緊縮経済および経済的構造調整を強制し続けます。IMFによると、低所得国のうち3カ国に1カ国が債務危機に陥る高いリスクがあります - もし人間のニーズが考慮されるならこの統計は遥かに高くなるでしょう。[34] ソブリン危機がヨーロッパ全体に響き渡る現在、何十年もの間グローバル・サウスを苦しめた同じパターンが中所得および高所得国でで繰り返されています - 責任のない公衆が民間債務の返済を強制されています[ボックス参照]。すべての国のこれらの破壊的な金融の重荷という共通の経験を考慮すると、国際的な経済的再分配へのすべての戦略の中心に債務正義への要求をキャンペーナーがおくべき時がきています。

ボックス18:緊縮財政および世界的債務危機

下記の文書は、民間債務、公衆の痛み - 今日ヨーロッパにとって第三世界の債務はなにを意味するかというタイトルのJubilee Debt Campaign (2010年12月発表)によるブリーフィングから直接抜粋されたものです。ブリーフィングの完全版は以下のリンクから:<www.jubileedebtcampaign.org.uk>

経済危機への対応としてヨーロッパ中で実施されている緊縮財政政策は新しいアイデアではありません。それらは特に、発展途上諸国において過去30年以上の危機への標準的対応となってきました。1980年代初頭、ザンビアは他の多くの南の国々のように、外国銀行による10年間の融資および米国の突然の金利上昇後、経済危機に陥りました。IMFは、ザンビアがデフォルトしないように融資することによって銀行に救済措置を施しました。しかしその見返りとして、政府支出削減および経済自由化プログラムをザンビア経済に押し付けました。

政府支出削減は、1980年代および1990年代の大部分ザンビアが厳しい不況を被る一原因となりました。1995年までにザンビア政府の支出が半減された一方で、国の経済は1980年レベルにまで30%以上落ち込みました。それにもかかわらず、支出削減はザンビアの債務を削減できませんでした。1983年 IMFがザンビアに介入した時、政府の対外債務はGDPの75%でした。1995年までにそれは2倍の150%になっていました。同時に、「アフリカではおよそ無比の」割合で政府支出を削減しIMFと世界銀行から褒め称えられました。1980年代と1990年代ラテンアメリカとアフリカで適用された同じ緊縮財政政策が、1998年の金融危機後アジアで使われました。1997年までの間タイやインドネシアなどの国々は、金融セクターを自由化することによって巨額の外国からの民間融資が彼らの経済に注入されることを許しました。

しかしながら民間のブームが崩壊した時、民間の貸し手に救済措置を施し経済政策に対する条件を設定することをIMFは求められました。タイとインドネシアが政府支出を削減し歳入を増やすことを試みるようさせられた結果、経済は大きく衰退しました。1998年インドネシア経済は13%、タイ経済は9%収縮しました。

現在イギリス政府は同じような政策を追っています。不況に対するイギリス政府の即座の対応は、民間部門の崩壊を部分的に相殺するために支出の拡大を許すことでした。国が不況から抜けだすにつれ政府は公的支出の大幅削減を矯正し始めています。ザンビア、タイおよびインドネシアで起こったように、これらの削減は英国を不況へと押し返すため自己破壊的であり赤字削減に失敗しています。グローバル・サウスからのレッスンは、公的支出の削減は公的債務を必ずしも削減しないということです。

アイルランドの民間部門の熱狂的な借入活動は、2008年までに外国の融資者に対しての民間債務が推定GDPの600%に達し、イギリスのそれより大きいものでした。ちょうど金融危機以前のアジア諸国のように、アイルランドは不況に至るまで政府予算は黒字でした。危機が起こった時、アイルランド政府は民間銀行に救済措置を施したため、その債務責任は増大しました。

再び、続いて起こった不況が相対的な政府の債務のサイズを拡大し返済能力を縮小するにつれ、削減は大部分が自己破壊的となりました。それがなぜアイルランドが再び危機にあるのかという理由です。

削減の背後にある論理

政府の支出を削減するための強硬手段は、ザムビアからインドネシア、そしてアイルランドとイギリスの債務危機の共通テーマです。これらの緊縮財政措置の形態には大変似通った傾向があります。

1980年代と1990年代を通して、IMFと世界銀行が救済措置を施す国々が、ある標準的な一連の政策を強制されることが明らかになりました。これらの標準的な政策は、「ワシントン・コンセンサス」として知られるようになりました。公的支出の削減と同様にそれらは以下を含みます:

a) 後退的な租税の変更 - これは、所得と貿易への課税を低く保つか削減する一方で、一律の割合で徴収される租税を増やし納税者の数を増やします。これは、富裕者により大きい重荷を背負わせる累進課税を減らし、極貧者により大きな重荷を背負わせるいわゆる後退的課税の拡大を意味します。

1980年代と1990年代を通して、パキスタンはIMFと世界銀行からのいくつかの構造調整プログラムを実施しました。導入された政策の一つは、関税を削減する一方で消費税を増税することでした。税収の1パーセントとして、パキスタンの消費税は1980年代の7%から2000年のおよそ30%に増税されました。全体として、極貧世帯にとって7%の増税であり、最富裕者にとって15%の減税となりました。

イギリスでは主な増税は消費税です - VAT - 一律にかかる課税であり、不均等に貧困者に打撃を与えます。対照的に、イギリスの所得税の標準的な割合は、第2次世界大戦以来最低レベルのままです。

b) 企業に対する規制緩和および税制優遇措置 - 多国籍企業への規制と課税を取り除きます。IMFおよび世界銀行によって援助された2005年の調査は、低所得国の貧困削減戦略書は78%が多国籍企業のための規制緩和またはタックス・インセンティブの方策を含むことを明らかにしています。イギリスでは企業利益への主な租税率が4年間で28%から24%に削減されています。

c) 福祉削減 - 貧困者を保護する政府の支払いを取り除きます。イギリスでは今後、人口の最も貧しい40%が福祉手当の削減によるだけで1%以上を失います。同じような種類の福祉手当を支払うことにこれまで苦労してきた世界の最貧困国においてさえ、貧困者への手当は緊縮財政措置を通して様々な方法で削減されています。例えば、IMFと世界銀行のプログラムはしばしば、医療や教育などの基本的サービスへの利用料金を導入してきました。1990年ザンビアでは医療サービスの利用料金が導入されました。1994年までに首都ルカサでは外来患者が60%減少し「脆弱なグループが医療サービスへのアクセスを拒否されているよう」だと世界銀行は報告していました。それにもかかわらず、世界銀行は利用料金のさらなる使用を押し続けました。

d) 民営化 - ワシントン・コンセンサスのさらなる重要前提条件は、戦略的な産業への政府の援助を取り去るかたわら、国有企業および公共サービスを民営化することとなってきました。IMFと世界銀行が押しつける民営化は銀行、鉱山および水道事業を含んできました。さらなる民営化が今日、政府の特殊法人の廃止または民営化をもって続きます。

これらの政策がグローバル・サウスの国々にとって経済的に破壊的であるだけでなく非民主的だということに注意することは重要です。それらは基本的に一般人から力を取り除き、「債務者」である政府に国際機関と富裕国に対して説明責任を負わせます。これは、今日まさにアイルランドの活動家が恐れる主権の損失なのです。

さらに知り参加しよう

Debtweek.org: A week of global action against illegitimate debt, born at the World Social Forum in Nairobi in 2007. <www.debtweek.org>

The Debt Threat - How Debt is Destroying the Developing World: An interview with author Noreena Hertz with Democracy Now! on 13th January 2005 when the Paris Club of rich creditor nations reached an agreement to temporarily freeze debt repayments following the tsunami. <www.democracynow.org/2005/1/13/the_debt_threat_how_debt_is>

Defuse The Debt Crisis: Campaigning for a structural solution to the crisis of unpayable and illegitimate debts in both rich and poor countries through a fair and independent Debt Court. <www.defusethedebtcrisis.org>

Committee for the Abolition of Third World Debt (CADTM): An international network of individuals and local committees that offers a detailed analysis of the origins and consequences of debt in the Periphery, and of the technical and political options for its cancellation. <cadtm.org>

European Network on Debt & Development: A network of 54 non-governmental organisations from 19 European countries working on issues related to debt, development finance and poverty reduction. See the debt overview for links to resources. <www.eurodad.org>

International Debt Observatory: A tool of exchange of knowledge, analyses and research on debt issues, born at the 2005 World Social Forum in Porto Alegre, Brazil. <www.oid-ido.org>

Jubilee Debt Campaign UK: Based in London, JDC is demanding an end to the scandal of poor countries paying money to the rich world, and 100% cancellation of unpayable and unjust poor country debts. <www.jubileedebtcampaign.org.uk>

Jubilee USA Network: An alliance of more than 75 religious denominations and faith communities, human rights, environmental, labor, and community groups working for the definitive cancellation of crushing debts to fight poverty and injustice in Asia, Africa, and Latin America. <www.jubileeusa.org>

Odious Debts: Read the book online by economist Patricia Adams that answers the questions; who lent what and to whom, where did the money go, what did it do there, and where is it now? <www.journal.probeinternational.org/odious-debts/read-odious-debts-the-book>

Third World Debt - A Continuing Legacy of Colonialism: South Centre Bulletin #85 from 2004 that explores the origins and the legal aspects of developing countries' debt and emphasizes its inequitable, even illegal nature. <www.southcentre.org>

Notes:

[1] Note: Private non-guaranteed debts are also included in this figure, as there is a growing recognition by analysts that private debt and contingent liabilities can be of significant relevance to a country's overall debt vulnerability. For example, private debts can be transferred to the stock of public debt when countries experience a financial crisis. In both rich and poor countries, domestic debts are growing rapidly and can also become a significant liability for governments. However, domestic debts are not included in the $4tn figure as they do not lead to capital leaving the country. For figures see World Bank,Global Development Finance 2012, External Debt of Developing Countries, Washington, D.C., 2012, p. 40.

[2] Note: Figure calculated as total of principle repayments plus interest payments for 2010, which equals $537,844m in 2010 or $1,473m a day. See World Bank, Global Development Finance 2012, op cit, pp. 41, 53.

[3] ODA in 2011 = $133.5bn (see section in this report on ODA); combined principle and interest repayments on total long term external debt in 2010 = $538bn (World Bank, Global Development Finance 2012, op cit).

[4] International Development Association and International Monetary Fund, Heavily Indebted Poor Countries (HIPC) Initiative and Multilateral Debt Relief Initiative (MDRI) - Status of Implementation, 14th September 2010, p. 11.

[5] Export credit agencies provide loans or guarantees to businesses in their own country in order to help them secure lucrative contracts abroad. In many cases, these contracts are with governments in developing nations and can include large-scale infrastructure projects, fossil fuel extraction or arms deals. While the ECA-backed businesses benefit from increased sales, the projects can fall outside of the immediate development needs of the recipient nation and are frequently criticised by human rights campaigners and environmentalists. Moreover, if the developing country is unable to pay for the work carried out, the ECA will use public funds to pay their domestic companies instead. As ECAs are often quasi-government agencies, the unpaid fees ultimately become part of the developing country's bilateral (government-to-government) debt stock. For further information, see ECA Watch, <www.eca-watch.org>

[6] Øygunn Sundsbø Brynildsen et al, Exporting goods or exporting debts? Export Credit Agencies and the roots of developing country debt, Eurodad, December 2011.

[7] Jubilee Debt Campaign, The Department for Dodgy Deals: Ending the UK's support for toxic debt, January 2011.

[8] Wiert Wiertsema and Oygunn Brynildsen, ‘Private debt flows to sovereign borrowers: An opportunity for independence or a threat to development?', in Eurodad and CRBM International Conference, The private turn in development finance: Effective for development?, Background paper, Rome, 18-20th May 2011.

[9] Greg Palast, Maggie O'Kane and Chavala Madlena, ‘Vulture funds await Jersey decision on poor countries' debts', The Guardian, 15th November 2011.

[10] CIDSE, The New World Bank / IMF Debt Sustainability Framework: A Human Development Assessment, April 2006.

[11] These figures are based on calculations by the New Economics Foundation. See Jubilee Debt Campaign, Unfinished business: Ten years of dropping the debt, May 2008, appendix 3, pp. 29, 39.

[12] Note on calculation: The following figures refer to ‘public and publically guaranteed' external debt only. In 2010, developing countries paid $180bn servicing $1,583bn of debt, which represented 11% of the total value of their debt stock (World Bank, Global Development Finance 2012, op cit). We therefore estimate that the annual combined savings for developing country governments is 11% of the total amount of debt cancelled. If $400bn of debt was cancelled, 11% of this amount is $44bn in potential savings.

[13] Jubilee Debt Campaign, Unfinished business, op cit. For more detail see: Joseph Hanlon, ‘Defining Illegitimate Debt: Understanding the Issues', Norway: Norwegian Church Aid, 2002. Also for legal case studies on illegitimate debt, see: Max Mader and André Rothenbühler (eds), How to Challenge Illegitimate Debt: Theory and Legal Case Studies, Aktion Finanzplatz Schweiz, Basel: November 2009.

[14] Stephen Mandel, Odious lending: debt relief as if morals mattered, New Economics Foundation, September 2006, p. 16.

[15] Note: The most recent figures compiled by Dr Joseph Hanlon for dictator debts are now out of date as, for example, much of the Zaire debt from Mobutu Sese Seko no longer exists and Iraq's external debt has been restructured, whereas Egypt has inherited a $30bn debt from Mubarak and his predecessors. Individual country figures may have therefore gone up or down in recent years, but the total figure of $735bn is still a reasonable guide for illustrative purposes. See: Joseph Hanlon, ‘Illegitimate' Loans: lenders, not borrowers, are responsible, Third World Quarterly, Vol. 27, No. 2, 2006, table 1, p. 217.

[16] Note on calculation: The following figures refer to ‘public and publically guaranteed' external debt only. In 2010, developing countries paid $180bn servicing $1,583bn of debt, which represented 11% of the total value of their debt (World Bank, Global Development Finance 2012, op cit). We therefore estimate that the annual combined savings for developing country governments is 11% of the total amount of debt cancelled. If $735bn of debt was cancelled, 11% of this amount is $81bn in potential savings.

[17] See footnote 12.

[18] See footnotes 16 and 17.

[19] As of 2010, $76bn of debts have been cancelled under the HIPC initiative, $33.8bn under the MDRI and additional debt relief of $11.9bn has been provided by the Paris Club creditors. See IDA and IMF staff, ‘Heavily Indebted Poor Countries (HIPC) Initiative and Multilateral Debt Relief Initiative (MDRI) - Status of Implementation and Proposals for the Future of the HIPC Initiative', 8th November 2011, pp. 12-13.

[20] Isabel Ortiz et al, Prioritizing Expenditures for a Recovery for All: A Rapid Review of Public Expenditures in 126 Developing Countries, United Nations Children's Fund (UNICEF), New York, 2010.

[21] IDA and IMF staff, op cit, p.22

[22] Jubilee Debt Campaign, Unfinished business, op cit, p. 28; IDA and IMF staff, 'Heavily Indebted Poor Countries...', op cit, p. 16.

[23] Wiert Wiertsema, Export Credit Debt How ECA support to corporations indebts the world's poor, Briefing Note, 5th June 2008.

[24] Jubilee Debt Campaign, Unfinished business, op cit, pp. 27-28.

[25] Gail Hurley, ‘EURODAD Charter on Responsible Financing', Eurodad, January 2008.

[26] See Eurodad, ‘A fair and transparent debt work-out procedure: 10 civil society principles', December 2009; Jubilee Debt Campaign, Unfinished business, op cit, p. 32; Nick Benton, ‘Sovereign Debt Work-Out: Reform Needed', openDemocracy, August 2010; Jürgen Kaiser, ‘Resolving Sovereign Debt Crises: Towards a Fair and Transparent International Insolvency Framework', Erlassjahr and Friedrich Ebert Stiftung, October 2010; Stephen Mandel, Debt relief as if people mattered: a rights-based approach to debt sustainability, New Economics Foundation, 2006; Defuse the Debt Crisis, Campaign for an International Debt Court, <www.defusethedebtcrisis.org>

[27] Ibid.

[28] Gail Hurley, ‘EURODAD Charter on Responsible Financing', op cit, p. 5.

[29] Jubilee USA, ‘Recent Developments on Odious & Illegitimate Debt', April 2008.

[30] United Nations Conference on Trade and Development, Draft Principles on Promoting Responsible Sovereign Lending and Borrowing, Amended and Restated as of 26th April 26 2011, Geneva, Switzerland; UNCTAD, Promoting Responsible Sovereign Lending and Borrowing, Accessed October 2011, <www.unctad.info>

[31] Sarah Edwards, A new debt crisis? Assessing the impact of the financial crisis on developing countries, Jubilee Debt Campaign, March 2009, p. 19.

[32] Jubilee Debt Campaign, Latest News, ‘VICTORY: Vulture funds law set in stone', 28 March 2011.

[33] Jubilee Debt Campaign, ‘Vulture Fund awarded $100m in Jersey court', 4th November 2010.

[34] IDA and IMF staff, op cit, p. 21.

Image credit: Institute of Development Studies