キーポイント:

- IMFは、ガバナンス、政策および任務の根本的改革を必要としながらも、発展途上国での気候変動ファイナンスおよび貧困根絶のために利用できる多大な財源を持つユニークな位置にあります。

- 低所得国および発展途上国のための公共財の安価で手っ取り早い源として、IMFの特別引出権(SDR)の役割が拡大されるべき強い正当性があります。

- IMFは世界で3番目の金保有量を誇りますが、それは国際金価格やIMFの貸与能力を妨げることなく市場価格において漸進的売却が可能です。

- これらのオプションの組み合わせを通して既存の特別引出権のトランスファーによって一度きりの1650億ドル、新たな特別引出権配分からさらに年間1000億ドル、そしてもしIMF金準備が漸進的に10年間にわたって売却されるなら、追加的に155億ドルを調達することが可能です。

- IMF資産分配のためのこれらの提案は、IMFの減退する合法性を修復しその何十年にもわたる誤った国際経済管理の埋め合わせをするだけでなく、IMFとグローバル経済構築のより深い改革への道を整えることを促進できるでしょう。

世界の国々の経済政策決定に対して国際通貨基金(IMF)が振るう強力な影響力についての世評はここ数十年間多くの議論を巻き起こしてきました。ウォール街とグローバル化された金融界が自由市場型の世界経済を支持するためにIMFに依存し続けるかたわら、グローバル・サウス全体を通して市民社会団体と何百万人という市民はIMFとその市場先導型政策を社会・経済正義への脅威として考えます。IMFのプログラムと政策的処方は発展途上国に害を与え経済安定をもたらすには無益であることを多くの観察者が主張しており[ボックス参照]、IMFの根本的な再構築または完全な解散を多くのキャンペーナーが要求するに至っています。

IMFのガバナンス、政策および任務の大変必要な改革が例え成立しなくても、特別引出権の行使とその莫大な金魂の漸進的な売却を通して膨大な量の追加的資金を募り再分配するために、多大なリソースを活用するユニークな位置にこの機関はあり続けます。これらの手段だけで途上国における貧困根絶そして気候変動の緩和策と適応策に融資することを促進するために、数年間で数十億ドルを調達することが可能です。グローバル規模のこれらの再分配的メカニズムの実現は、善意と国際協力、そして経済的混乱時IMFリソースをより効果的に利用するために政治的決定を必要とするのみです。

特別引出権のより良い利用

IMFの第一の役割の一つは、国々が彼らの国際金融取引を維持するために十分な準備金を保有していることを確かにすることです。これは、国際収支問題(輸入への支払いが輸出からの収入を上回る時など)を持つ政府への資金の貸付によって達成される一方でIMFは特別引出権をもまた同じ目的で利用できます。

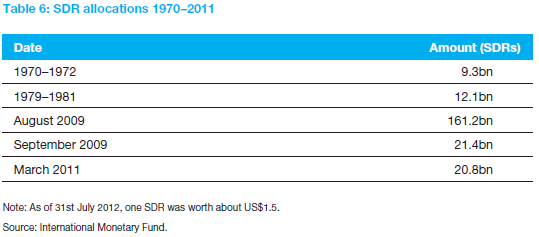

世界貿易とグローバル・ファイナンスが迅速に拡大しながらもドルおよび金双方の不足があった1969年にSDRは補助的な国際準備資産として初めて導入されました。ドル - 金の繋がりを排除しドルを事実上国際準備通貨にした1971年の固定相場制崩壊以来SDRはあまり使われていません。SDRがもはやブレトン・ウッズ体制の重要な補助ではなくなったため、1981年の最終配分後それは一時停止になりました。しかしながら2009年4月のG20サミットにおいて、世界のリーダーたちは危機に瀕したグローバル経済に流動性を注入する努力において28年ぶりの配分を呼びかけ、5ヶ月以内におよそ2500億ドルに値する全般的なSDR配分をIMFは行いました。富裕国はこの額のおよそ3分の2を受け取りましたが、5%以下の約110億ドルがサブサハラ・アフリカの最も脆弱な国々に提供されました。[表6参照]。[1]

SDRを発行する上での材料費はかかりません。そしてその貸付資金調達とは対照的に、SDRの使用条件をIMFは指図することができません。SDRは加盟国のクォータに比例してのみSDRを割り当てることができます。そしてそれはグローバル経済におけるその国の相対的重みによって決定されます。そのためSDRの殆どが、IMFにおいて最大のクォータおよび議決権を持つ富裕国に配分されます。ある政府がSDRをハードカレンシーに変換する時、通貨をSDRに戻すまで小さな利息を支払うことが要求されます。

貧困国への不十分なSDR配分についての既存の懸念にもかかわらず、SDRの範囲および利用が革新的開発資金源として拡大されるべき強い正当性があります。SDRは低所得国および発展途上国にとって便利で早い、そして安価な公共財政源を提供でき、そしてもし公平さと責任を持って利用されるなら、貧困根絶、気候変動ファイナンスおよびグローバル経済危機の打撃緩和の効果的な手段など、重要な資金ニーズのためにかなりの額を調達できるでしょう。

SDRを再分配するための3つの方法

SDRの最良の利用方法に関する主な提言が3つあります。第一に、それを必要とする国々に未使用のSDR配分の一部を先進国が転送することです。2009年富裕国はおよそ1650億ドル相当のSDRの一般配分を受け取りました。もしこの配分が必要性に基づき途上国に転送されたとしたら、それは受け取り国の信用格付けを改善しより良い条件のもと彼らがローンを受けることを可能にするでしょう。そして彼らは無条件でSDRをハードカレンシーに交換することもできます。交換されたSDRへの利息はドナー国によってカバーされるか、IMFが保有する金の売却を通してカバーされ得ます。[2]

第2の提言は2009年12月コペンハーゲン気候変動会議において本来、投資家ジョージ・ソロスによって提案されました。望ましくは国連の後援のもと - 「早期開始グリーン基金」に1000億ドルを拠出するために、富裕国が保持するSDR配分の一部を利用すべきと彼は提言しました。グリーン基金は国際資本市場に差しだされるべき公債を後押しするためにSDRを利用するでしょう。これらの公債売却からの利益は、緩和策、適応策およびその他の環境計画のために非常に必要とされる、途上国への気候ローンの基盤を形成することができるでしょう。[3]

市民社会組織によって提示されたさらに遠大な提言は、IMFが新たなSDRを年間発行または経済危機の間自動発行することです。これらの新たな配分はSDRトランスファーに加えて行われることができ、クォータでなくむしろ必要性に基づき分配されるでしょう。医療住居、教育および食料安全保障を達成するという目標充足のために、ある国の資金の溝を探知することによって必要性は決定され得ます。インフレーションをもたらすことなく年間およそ1000億ドルが新たに配分され得ることは広く認められています。[4] 主要な経済学者のグループもまた、3年間で2400億から4000億ドルに相当する年間SDR配分が世界経済安定を促進するだろうことを指摘しました。[5]

IMFが保有する金の売却

IMFの金保有量はアメリカとドイツに次いで世界で3番目です。そのおよそ2600メートルトン - 9050万オンス[6] の金がいくつかの種類の取引を通して徐々に取得されました。当初は加盟国のクォータ出資額の25%、そしてその後のクォータ増額は金で支払われており、加盟国のローンの利息の殆どが金で支払われそして加盟国は他の加盟国の通貨をIMFへの金の売却によって獲得した、加盟国のローンの利息の殆どが金で支払われることが可能だった1978年以前にIMFが保有する金の大部分は取得されていました。さらに、加盟国は以前に拡張されたクレジットをIMFに返済するために金を使用することができました。

1978年のIMF協定の第2次改正後、もはや金の使用はIMFと加盟国の間の取引において義務ではなくなりました。改正された条項のもと優勢な市場価格に基づいた金売却をIMFは即座に許され加盟国のローン返済に(受諾時の市場価格に基づいて)合意価格で金を受け入れることもまたできました。

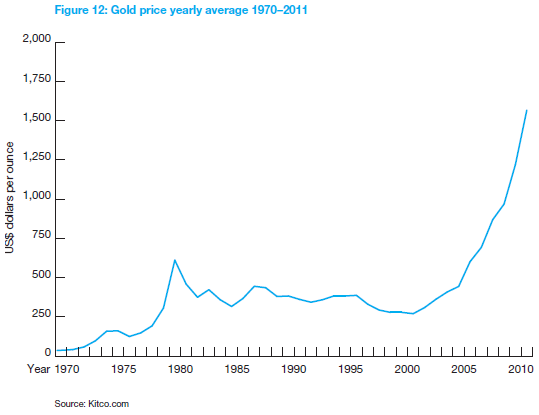

IMFの金の価値は、僅か49億ドルの「歴史的コスト」に基づき残高一覧表に記録されています。しかし現在の金の商品価格を考慮すると、その市場価値は大幅に増大し、2012年3月末の時点で1601億ドルを超えています[7] - その動向は今後数年間にわたり上昇が続くと予想されます [参考図12]。[8]

広く議論されているように、もし数年にわたってIMFの金が市場レートで体系的に売却されるなら、それは遥かによりよく利用され得るでしょう。[9] 金売却から調達される追加的な1552億ドルは、不正で持続不可能な債務の返済に苦闘する国々に多国間債務帳消しを提供するために、IMF準備資産の歴史的帳簿価格を下げることなくIMFによって使用され得ます[注釈参照]。[10] あるいは気候変動の緩和策と適応策や社会的保護プログラムの資金を緊急に必要とする国々にそれは無条件の補助金交付を提供できます。

これらの方法のどれを使ってもIMFが保有する金を利用することは、それが占める総資産ベース割合がほんの僅かなため、IMFの日々の融資活動に影響を与えることはないでしょう。[11] しかしそれは大変低い所得および非常に高い貧困の割合を持つ国々、ならびに気候変動の破壊的打撃を既に被っている国々を支持する国際財源の重要な再分配を象徴するでしょう。

どれだけの歳入が導入され得るか

下記のオプションのコンビネーションを使うことにより既存のSDR、そして新たなSDR配分と漸進的な金売却を合わせた年間1155億ドルのトランスファーを通して一度限りの1650億ドルを集めることが可能でしょう:

SDR配分トランスファー(一度限り)。[12]

新たなSDR配分:1000億ドル(年間)。[13]

IMF金売却:1552億ドル(例えば、10年間にわたり年間155億ドル - 注釈参考)。[14]

ボックス15:国際通貨危機

IMFは第2次世界大戦の余波のなかでグローバル経済の安定性および経済的協力の持続を助長するために、1944年のブレトン・ウッズ会議において創設されました。それ以来IMFの任務は大幅に変化し、財政の厳しい途上国にそれが提供するローンがもとで世界の「最終手段としての貸し手」としてしばしば言及されます。1970年代におけるブレトン・ウッズ為替相場制の破綻後、姉妹組織である世界銀行と並んで、開発金融および政策を包括するためにその使命は著しく拡張しました。途上国での迅速な貿易自由化および金融自由化の促進においてそれはまたグローバル経済ガバナンスへのイデオロギー的アプローチを世界貿易機関(WTO)と共有します。主にグローバル・ノースを拠点とする経済学者および政策立案者の強力な組織と共にこれら3つの組織には、経済的グロバリゼーションの規則制定ならびに成長および開発のためにすべての国が同一のビジョン、政策および基準導入を確保することへの大きな責任があります。[15]

ここ数十年におけるIMFの主な機能の一つは、新興市場の金融危機に取り組み解決することでしたがこの目標を達成する上でその実績には不十分な点が多数あります。その緊急融資期間中IMFは、主要通貨の為替レート、拡大する貿易不均衡、そしてしばしばグローバル経済全体に広がった頻発する債務と金融危機の大規模な変動を監督してきました。主に、その盲目的な市場信仰、そして国境を越えた貿易と金融の流れへの規制を破棄するよう国々に圧力をかけた結果として、IMFは危機を回避するために政府を助けるよりむしろそれを引き起こしていると多くのアナリストが非難しています。[16] IMFはまた、これらの危機を予測し早期警告をだすことに一貫して失敗してきました(とりわけ、1994年のメキシコ通貨危機、アジア通貨危機および2007/8年のサブプライム住宅ローン危機など)。さらには、ロシア、アルゼンチン、そして現在恐らくギリシャのように、IMFプログラムのもと活動しそのリソースを利用している数カ国は、深刻な不安定はもとより国家債務不履行さえ被っています。多くの場合IMFの主張のもと、回収不可能な民間債務は公的債務に転換されます。

フリーサイズ

IMFからの経済援助の代償として、受取国は一連の徹底した経済構造改革を実施せねばなりません。IMFローンに付随するそのような条件はしばしば貿易、投資および金融セクターの自由化、そして他の市場主導型改革と並んで国有産業の民営化を国々に強いてきました。かつて「ワシントン・コンセンサス」として知られたこのイデオロギー的に駆り立てられた一連の政策は、1980年代中頃から1990年代にかけてIMFおよび世界銀行がおよそ90の発展途上国に強制した悪名高き構造調整プログラム(SAP)に現されました。IMFに対する過去の批判の大部分は、大規模な雇用の損失と健康、教育およびその他の公共サービスへの投資の大幅な削減に関連のあるIMFパッケージを持って、経済成長および貧困のための構造調整の悪影響に集中してきました。[17]

IMFプログラムはまた、主権を持つ政府の正当な管轄に干渉し国家の政策立案者に操作する余地を与えないことで非難の的となっています。「貧困削減努力を低所得の加盟国の間で新成長主導型経済戦略のさらに明確なキーエレメント」にすることを狙い、1999年、構造調整プログラムが新たな貧困削減および成長融資(PRGF)によって正式におきかえられたにもかかわらず、[18] それ以来多くの市民社会組織は政策の「国有」および開発プロセスへの「参加」というIMFの新レトリックに疑問を投げかけています。[19] 構造調整コンディショナリティは、IMFがもたらしてきた多くのイニシアチブで満たされているにもかかわらず、民営化、自由化およびその他の大変慎重に扱うべき経済改革を貧困国に押し付け続けます。これに対しては広範な草の根レベルの反対がある上、これらの政策は必須の基本的サービスに投資する政府の能力を制約するかもしれません。[20]

IMFの意思決定力を巡る議論の長い歴史において、この機関の合法性が不均等なガバナンス構造との関係からしばしば問われます。これはIMFの専務理事の選出を含みますが、途上国からの広範な批判にもかかわらず、IMF創設時における不文律の条件のもと(世界銀行の総裁が常に米国民である一方)常に西ヨーロッパから選出されます。ヨーロッパ諸国がIMFの理事会を支配し続け、加盟国187カ国を代表するはずの24席中9席を保持します。[21] 投票権の分配もまた、「一ドルにつき一投票」の規則を通して主要な先進国に有利なように著しく歪められており、17%という最大の投票分配を保持する米国が、クォータ調整、IMFの金準備売却および特別引出権利などの件において排他的に拒否権の特権を実質上与えられています。実際にIMFパッケージは、殆どの途上国が僅かな投票力しか持たないワシントン基盤の金融機関へとマクロ経済的意思決定を各国政府から移行させました。長期的改革プロセスがIMFの民主主義欠落に対処しようとしているにもかかわらず、[22] グローバル・サウスにおける多くのオブザーバーは、強力な西洋諸国のために利己的な政策を世界に押し付ける道具としてIMFを考慮し続けます。[23]

IMFの実績および妥当性は、2004年から2007年まで専務理事を務めたロドリゴ・デ・ラト氏の任期中にますます疑問視されました。そのトップの借り手国の多くが、利息の支払いを削減しIMFの政策「アドバイス」から逃れるために早期に債務を返済しました。特筆すべきは最大の借り手国であるブラジルとアルゼンチンです。この2カ国は、世界銀行およびIMFに支配される国際金融アーキテクチャーの自律的な代替策を開拓しようと他のラテンアメリカ諸国に加わりました。[24] しかしながらIMFの将来が最も危険にさらされたように見えた経済混乱の真っ只中で、(圧倒的な証拠にもかかわらずIMFから事前警告のなかった)アメリカの不動産バブル崩壊によってそれは新しい命を吹き込まれました。IMFへのリソースを3倍の7500億ドルにすることによってIMFの妥当性を修復する試みにおいてG20は決定的な役割を担いました。それは、グローバル金融危機に対処する試みのなかでIMFがより多くの国々により大きな資金を提供することを可能にしました。[25]

緊縮財政の復帰

IMFがその影響力を新興国およびヨーロッパの債務国双方で強化すると同時に、その従来の政策アドバイスおよび条件に殆ど変化はないようです。ギリシャのソブリン危機への転落は、ユーロを使用する国がIMFの救済措置に頼らざるを得なくなった結果、破壊的な緊縮財政パッケージと大規模な社会的動揺がもたらされたことを初めて告げました。[26] その直後のアイルランドおよびポルトガルのための新たなIMFプログラムは、IMFの債務持続可能性政策の中心である緊縮財政を含んだローンに付着する同じ厳しいコンディショナリティを浮き彫りにしました。[27] エルサルバドル、エチオピアおよびラトビアなどの低所得国における最近のIMFプログラムはまた、基本的な社会・経済権を優先する政府の能力を制約する条件を課すことで、そして発展途上国のニーズに対して無関心であり続けるマクロ経済政策アドバイスを提供することで、著しく批判されています。[28]

ヨーロッパ諸国の数カ国において現在IMFによって強いられている緊縮財政政策は、IMFのパワーが最高に達した1980年代と1990年代の間、ラテンアメリカ、アフリカおよびアジア全体で実施された構造調整政策と緊密に平行しています。過去30年にわたる金融危機への標準的な対応としてIMFは典型的に、負債国のデフォルトを阻止するために外国銀行に救済措置を施し、ローン支払いを優先するために政府の支出の厳しい削減、ならびに民営化、自由化および規制緩和の広範なプログラムを強制します。[29] これは、緊縮財政政策がもたらす破壊的な社会的影響、そしてIMFの構造調整政策が不況を深め経済回復を促進できないという歴史的証拠に相反するものです。[30]

米財務省および世界の銀行・金融部門の勢力とのIMFの断続した協力は、主要な活動家および市民社会組織がその解散や徹底的変革を要求するに至らせました。[31] 創設以来60年以上の間にIMFはその元来の任務から余りに外れてしまったため、国々が経済危機を乗り切り国際収支を整える助力さえできず、世界的不均衡、広範な不況および不平等拡大をもたらしています。IMFのガバナンスが、その殆どの資金を提供する一握りの先進国によって決定されている限り、全加盟国への平等な権利および義務の提供を通して国際経済安定への責任を持つ真の多国間機関へとそれが改革され得る可能性はなさそうです。IMFが広範に再構築されるとしても完全におき代えれらるとしても、より包括的かつ代表的なオーガナイゼーションが、世界金融安定を持続し貧困者に極度の害を与える懲罰的な政策条件を付随させることなく国々に経済援助を提供するうえでより良い位置づけにあろうことは明らかです。

IMF資産の分かち合い?

2008年のグローバル経済危機への対応として、国内および国際政策立案者によって長期間撥ね付けられてきた政策オプションの幾つかを政府は考慮し始めました。これは、IMF加盟国の外貨準備資産補完という迅速かつ決定的行動によってグローバル経済システムに流動性を提供するためのSDRの一般配分へのG20諸国による要求を含みました。[32]

G20が実証したこの前例と新たな決断とを持って、開発金融源としてSDRの拡大された役割は政治的支持を得ています。2010年6月世界金融・経済危機とその開発への影響に関する国連会議において、G77プラス中国の途上国グループが開発融資の溝を埋め合わせるためにSDR配分の著しい拡大への要求のもと結び付きました。会議の最終声明が彼らの立場を反映しない一方、それは「開発目的のための特別引出権配分の見直し」を要求しました。[33]

国際通貨・金融システムの調査委のために国連総会議長によって招集されたスティグリッツ委員会の取り組みもまたSDRの範囲拡大への著しい支持を表明しました。[34] 経済の大きさおよび必要性に基づき決定された分配によって新たな世界準備システムを確立する公平な道として新たなSDRの年間配分を委員会は勧告しました。相対的貧困レベル、または国の不十分な外貨準備レベルなどもっと特定のマクロ経済的要因などの開発指標に基づいた配分基準へのこれらの要求に市民社会は同意しています。[35]

開発や気候変動ファイナンス目標を狙った配分は、長期的プロセスとなり得るIMF協定の改正を必要とするでしょう。しかし、2009年2500億ドルのSDR配分へのG20の要求をもって始まったこのプロセスは、配分がもたらされるまで4ヶ月半かかったのみでした。これは、もし十分な政治的意思があるならSDRの役割の拡大が極めて可能であることを示しています。

狙いを定めたSDR配分の提案と違って開発融資のためのSDRトランスファーには既に前例があります。2009年8月、富裕国の未使用のSDR配分からのリソースを低所得国に譲許料金で貸すことをIMFは提案しました。イギリスおよびフランス政府がそれに同意しましたが、SDRは第一にハードカレンシーに転換されねばなりませんでした。少なくともこの取り決めは、通常の有害な条件を伴うIMFローンが理想的でない一方、開発融資のためにSDRから産出されたリソース利用の前例をもたらしました。[36]

IMFの金を分かち合う

IMFが保有する金の売却はIMF協定によって厳しく制限されており、IMFは特に国際商品市場価格にそれがおよぼす影響について懸念しています。その結果、IMFによる金売却は理事会の投票の85%を要します - IMFの条項改正に必要とされるものと同じ割合です。これはかなりのハードルのように見えますが、活動資金のために堅固な新収入源を見つけることへのIMFの推進力の一部として是認された最近の金売却は、それが政治的に実行可能なことを示しています。[37]

2009年9月18日IMF執行委員会は、その金の総保有量の8分の1である約403メートルトンの売却を承認しました。世界の中央銀行との協力のなか取り組むことによって - 中央銀行の金売却合意(CBGA)により - IMFは金市場を混乱させない段階的な方法で金を売却しました(2010年12月末終了)。[38]

この売却により147億ドルが募られました。その殆どがその断続する活動への資金供給とその低金利ローンへの補助金のために使われています。またこの売却を通して、その当時の金価格上昇が28億ドルという棚ぼた式の超過利益をもたらしました。多くの市民社会組織が、コントロール外の財政難に直面する低所得国の債務を取り消すためにこれらの資金をIMFが利用することを要求しました。[39]

2012年2月IMF理事会はついに、低所得国向けの譲許的融資に費やされるべき11億ドルという高値の金売却からの棚ぼた式収益を解放することに合意しました。その残額 - 16億ドル - の使い道はいまだ話し合われていませんが、[40] それはIMFの一般リソースとして考慮されるため、彼らのクォータに比例してまず加盟国に解放され、そして最終的にIMFファンド(貧困削減・成長トラストと呼ばれる)に返済されねばなりません。債務帳消しによるなど、低所得国の直接的利益となる方法で金売却の収益利用の規則をIMFが再検討できないことに対して第三世界ネットワークは遺憾の意を表明しました。[41]

金融危機以前から市民社会団体は人間開発を目的としてIMFの金売却を要求してきました。多国間での債務救済への資金供給および無条件開発補助金交付の提供のために、CBGAの枠組み内におけるIMFのすべての金の段階的売却のプログラムについての概要をキャンペーン・オーガナイゼーションによる様々な報告書が述べています。[42] これらの提言は、最低10年間にわたるIMFの金の透明な段階的売却が市場に悪影響を与えることもIMFの融資能力に影響を与えることもないことを強調しています。

合わせて、SDR配分および金売却によるIMF資産再分配のこれらの謙虚な提案は、発展途上国が膨大な予算不足に対処することを助けることに大いに効果があるでしょう。経済自由化を先導し最近の経済危機を促進したIMFの役割にもかかわらず、経済低迷はこの機関に莫大な恩恵をもたらしたことを証明しています。何十年ものずさんなグローバル経済管理を埋め合わせることへの第一ステップとして、緊急を要する貧困根絶および気候危機ファイナンス・ニーズへの取り組みを促進するために、IMFはそのリソースの余剰を緊急に解放すべきです。IMFは根本からその役割を再考しその活動を再調整する必要があるにしても、これらの暫定措置はその減退する妥当性を修復すること、そして長期的にはグローバル経済構造のより実質的改革の道を整えることを促進できるでしょう。

さらに知り参加しよう

Alternatives to Economic Globalization: An invaluable civil society resource on the need for new international structures, published by the International Forum on Globalisation in 2004.

Bretton Woods Project: A UK-based organisation focusing on the World Bank and IMF to challenge their power, open policy space, and promote alternative approaches. <www.brettonwoodsproject.org>

Focus on the Global South: See the campaign on ‘deglobalisation' for new ideas on global economic reform, including the articles and books by Walden Bello. <www.focusweb.org>

Globalization and Its Discontents: The now classic book by Joseph E. Stiglitz on the need for major reform at the IMF and World Bank, published by W.W. Norton, 2003.

IMF Gold Campaign: A coalition of international partners demanding that the extra profit derived from IMF gold sales go to the world's poorest countries for debt relief. By the Jubilee USA Network and 58 international partners. <www.jubileeusa.org>

One size for all: A study of IMF and World Bank Poverty Reduction Strategies: Briefing paper by the World Development Movement, September 2005. <www.wdm.org.uk>

Reforming the International Financial System for Development: Edited by Jomo Kwame Sundaram, a volume of essays that analyse the systemic flaws in the global economic system, with key chapters on special drawing rights. Published by Colombia University Press, 2011.

South Centre: See the programme on global governance for development for the many reports and recommendations on reforming international financial institutions. <www.southcentre.org>

Transnational Institute: An international network of scholar activists aiming to provide intellectual support to worldwide social movements, with extensive research on global economic justice and international finance. <www.tni.org>

10 Reasons to Abolish the IMF & World Bank: A book for campaigners by Kevin Danaher and with a foreword by Anuradha Mittal, published by Seven Stories Press, 2nd Edition: 2004.

Notes:

[1] Soren Ambrose and Bhumika Muchhala, Fruits of the Crisis: Leveraging the Financial & Economic Crisis of 2008-2009 to Secure New Resources for Development and Reform the Global Reserve System, ActionAid International and Third World Network, January 2010, p. 4.

[2] ActionAid USA, ‘What Are Special Drawing Rights and How Can They Be Used to Finance Climate Adaptation and Mitigation?', June 2010.

[3] George Soros, "Using SDRs to Fight Climate Change," speech at Copenhagen Climate Conference, December 2009. See Andrew C. Revkin, Soros Hatches Climate Finance Scheme, The New York Times, 10th December 2009; Nancy Birdsall and Benjamin Leo, ‘Find Me the Money: Financing Climate and Other Global Public Goods', Center for Global Development, Working Paper 248, April 2011.

[4] Soren Ambrose and Bhumika Muchhala, op cit; ActionAid USA, What are Special Drawing Rights...?, op cit; Yılmaz Akyüz, Why the IMF and the international monetary system need more than cosmetic reform, The South Centre, Research Paper 32, November 2010.

[5] Joseph E. Stiglitz et al, ‘A Modest Proposal for the G-20', Project Syndicate, 1st April 2011.

[6] International Monetary Fund, ‘Fact Sheet: Gold In the IMF', updated 30th March 2012.

[7] Ibid.

[8] Standard Chartered Bank, In gold we trust: A definitive study of gold mine production from 2011 to 2015, 14th June 2011.

[9] For example, see: Jubilee USA, IMF Should Use Excess Windfall Profits from Gold Sales to Cancel Debt for Poor Countries in Crisis, Background Paper on a Civil Society Proposal, January 2011; Eurodad, CIDSE, AFRODAD, Jubilee USA and the Halifax Initiative, ‘Sell IMF gold to cancel the debt: decision time is now', 13th April 2005; Sony Kapoor, ‘Mobilizing IMF Gold for Multilateral Debt Cancellation', Development, 48(1), 2005, pp. 92-100; Jonathan E. Sanford, ‘IMF Gold and the World Bank's Unfunded HIPC Deficit', Development Policy Review, 2004, 22(1): 31-40.

[10] Note: this figure is calculated using the current market value of the IMF's gold at $160.1 billion, minus its historical cost which stands at $4.9 billion. See: International Monetary Fund, ‘Fact Sheet: Gold In the IMF', updated 30th March 2012.

[11] Sony Kapoor, ‘Paying for 100% Multilateral Debt Cancellation', Eurodad, January 2005, p. 12.

[12] ActionAid USA, What are Special Drawing Rights?, op cit; Soren Ambrose and Bhumika Muchhala, op cit.

[13] Ibid. See also: Yılmaz Akyüz, Why the IMF and the international monetary system need more than cosmetic reform, op cit.

[14] Note: To mitigate any negative impacts that selling the IMF's gold reserves might have on the international price of gold, the reserves would need to be sold progressively and in a predictable and transparent manner over a period of 10-20 years. See Sony Kapoor, Paying for 100% Multilateral Debt Cancellation, op cit., p. 11.

[15] John Cavanagh and Jerry Manders (eds), Alternatives to Economic Globalization, International Forum on Globalization, Berret-Koehler, 2004, chapter 3.

[16] For example, Walden Bello of Focus on the Global South and Martin Khor at the South Centre have each documented the negative consequences of IMF policies and programmes in the South. See also Peter Chowla, ‘Time for a new consensus: Regulating financial flows for stability and development', Bretton Woods Project, December 2011.

[17] Frances Stewart, Adjustment and Poverty: Options and Choices, Routledge, New York, 1995.

[18] International Monetary Fund, The Poverty Reduction and Growth Facility (PRGF)--Operational Issues, Prepared by the Policy Development and Review Department, 13th December 1999, <www.imf.org/external/np/pdr/prsp/poverty2.htm>

[19] World Development Movement, One size for all: A study of IMF and World Bank Poverty Reduction Strategies, September 2005.

[20] Nuria Molina and Javier Pereira, Critical Conditions: The IMF maintains its grip on low-income governments, Eurodad, April 2008.

[21] IMF Executive Directors and Voting Power, Last Updated: 23rd December 2011, <www.imf.org>

[22] Bretton Woods Project, ‘Less than meets the eye: IMF reform fails to revolutionise the institution', 9th November 2010.

[23] Yilmaz Akyüz, Reforming the IMF: Back to the Drawing Board, UNCTAD, No. 38, November 2005.

[24] María José Romero and Carlos Alonso Bedoya, ‘The Bank of the South: the search for an alternative to IFIs', Choike/Latindadd, 26th September 2008.

[25] The Group of Twenty, Leaders' Statement: The Pittsburgh Summit, G-20 Summit, Pittsburgh, 25th September 2009.

[26] Bretton Woods Project, ‘IMF's latest prescription: Cure the crisis with austerity', Update 71, 17th June 2010.

[27] Bretton Woods Project, ‘IMF's European austerity drive goes on', Update 76, 13th June 2011.

[28] Rick Rowden et al, Doing a decent job? IMF policies and decent work in times of crisis, SOLIDAR and Eurodad, October 2009.

[29] Jubilee Debt Campaign, ‘Private Debt, Public Pain: What the Third World Debt Crisis Means for Europe Today', December 2010.

[30] Walden Bello, Testimony of Walden Bello before Banking Oversight Subcommittee, Banking and Financial Services Committee, US House of Representatives, International Forum on Globalization, 21st April 1998, <www.ifg.org>

[31] For example, see the work of the International Forum on Globalisation, Focus on the Global South, and Committee for the Abolition of Third World Debt (CADTM).

[32] International Monetary Fund, ‘IMF Governors Formally Approve US$250 Billion General SDR Allocation', 13th August 2009.

[33] Ad Hoc Open Ended Working Group of the General Assembly, ‘G77 and China Position on Issues Related to the Outcome Document of the World Financial and Economic Crisis and its Impact on Development', United Nations, 23rd June 2010.

[34] United Nations, Report of the Commission of Experts of the President of the UN General Assembly on Reforms of the International Monetary and Financial System, 21st September 2009.

[35] Soren Ambrose and Bhumika Muchhala, op cit.

[36] Ibid, p. 7.

[37] International Monetary Fund, ‘IMF Executive Board Approves Limited Sales of Gold to Finance the Fund's New Income Model and to Boost Concessional Lending Capacity', 18th September 2009.

[38] The sale was approved on the recommendation of the Crocket Report. See Andrew Crockett, Final Report of the Committee to Study Sustainable Long-Term Financing of the IMF, International Monetary Fund, 31st January 2007.

[39] Jubilee USA, ‘IMF Should Use Excess Windfall Profits from Gold Sales to Cancel Debt for Poor Countries in Crisis', Background Paper on a Civil Society Proposal, January 2011.

[40] IMF, ‘IMF Executive Board Approves Distribution of US$1.1 Billion Gold Sales Profits to Facilitate Contributions to Support Concessional Lending to Low-Income Countries', Press Release No. 12/56, 24th February 2012

[41] Bretton Woods Project, ‘IMF gold sales money to fund loans', Update 80, 5th April 2012.

[42] Sony Kapoor, Paying for 100% Multilateral Debt Cancellation, op cit; Sony Kapoor, Mobilizing IMF Gold for Multilateral Debt Cancellation, pp. 92-100, op cit; Eurodad et al, Sell IMF gold to cancel the debt, op cit.

Image credit: Panos Images